基于Goldman的更新权力与RMG II合并

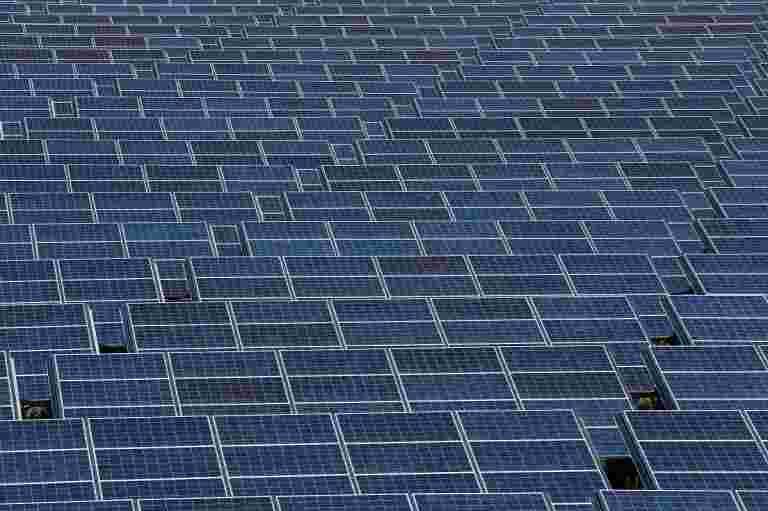

续订权力已同意与空白支票公司RMG收购公司II合并,为印度最大的可再生电力生产商提供80亿美元的企业价值和纳斯达克上市。公司声明周三表示,快速增长的清洁能源部门的最大交易预计将于第二季度关闭。

该交易将以12亿美元的现金收益资助,其中包括855,000,000美元的串行空白检查交易制剂Chamath Palihapitiya,由Blackrock和Sylebra首都管理的资金。一家空白支票公司是一个没有建立商业计划的发展阶段公司。

“该交易将通过资助中期增长机会,并偿还债务,进一步加强在印度市场的太阳能和风能发电领先地位。”这是通过SPAC(特别用地收购公司)路线的印度公司的第一家主要海外上市,这是近墙街的重创。

SPAC是一个壳牌或空白检查公司,其唯一目的是通过IPO(首次公开发售)筹集资金,以便在以后的私营业务,然后在不经历传统的IPO路线的情况下接受公众。在此交易中,RMG收购公司II是空白公司。它在其2020年IPO中提高了3.45亿美元。在2011年成立,Renew Power Counts Goldman Sachs和加拿大养老金计划投资委员会(CPPIB)在其着名的投资者中。它拥有并运营5 GW的太阳能和风能项目。

合并在印度将450 GW可再生能量的能力瞄准2030年。“印度可再生能源部门在过去十年中迅速增长,”瑞士董事长兼首席执行官Sumant Sinha表示。“在此期间,更新一直是一种推动力,以确保这种增长的来源是可持续的,也是经济竞争力。”“在未来十年中,重新计划维持其市场份额增长的轨道记录。随着时间的推移,我们将进一步扩展我们的能力,利用公用事业尺度的电池存储,以及以客户为中心的智能化能源解决方案,“他说。

RMG II CEO Bob Mancini表示,该公司正在寻求与全球范围内推动变革的公司的合作伙伴,并经过验证的赛道纪录和养殖的管理。“我们发现该公司在续订时,”他说。

合并公司合并和全面摊薄市场资本化的Pro Forma将是44亿美元。声明表示,“将用于支持更新的续订增长战略,包括其合同,公用事业可再生能源发电能力的建设,以及减少债务”。

续订的管理层及其本集团的股东,包括高盛,CPPIB,ABU DHABI投资机构和Jera Co,其中包括今天的100%的续约,将使他们的大部分股权滚入新公司,预计将在交易结束后占70%的有效公司所有权。该公司的领导层将保持完整,融资僧侣作为联合公司的主席和首席执行官,监督其战略增长举措和扩张。合并公司的董事会将包括RENEW“现有股东,RMG II和独立董事的代表。曼奇尼将是董事会RMG II的被任命者。

虽然高盛和摩根斯坦利是财务顾问,但美国银行是RMG II的财务顾问。评论协议,美国银行董事总经理Gaurav Singhal表示,“该交易重新强调对印度可再生能源部门的强大投资者兴趣,具有大规模的增长潜力。该交易从世界上一些最高的ESG(环境,社会和治理)投资者的交易,并为来自印度的更多Spac交易开辟了门口。“.